Un mois de mai sous le signe de la performance… et de l’imprévu

Mai a redonné le sourire aux investisseurs, avec des indices en forte progression, ce qui rappelle l’importance de bien placer son épargne pour tirer parti des mouvements de marché, qu’ils soient spectaculaires ou plus modérés.

Aux États-Unis, le S&P500 a signé un gain mensuel de 6,15 %, la plus forte progression pour un mois de mai depuis… 1990 ! Ce rebond inattendu lui permet de pointer à +0,5 % depuis le début de l’année 2025, à seulement 3,8 % de son record historique de février dernier. C’est donc le premier mois depuis janvier à voir l’indice grimper, après un premier trimestre marqué par l’angoisse (merci Trump !). Pour les férus de statistiques, sachez qu’avril 2020 reste le mois le plus performant de la dernière décennie pour le S&P500 (+10,9 %).

En Europe, le STOXX Europe 600 s’est contenté d’une progression plus sage mais solide de 4 % en mai, portant ses gains à 8,1 % pour 2025. L’Europe reste donc bien orientée, même si elle peine encore à égaler l’enthousiasme de l’oncle Sam.

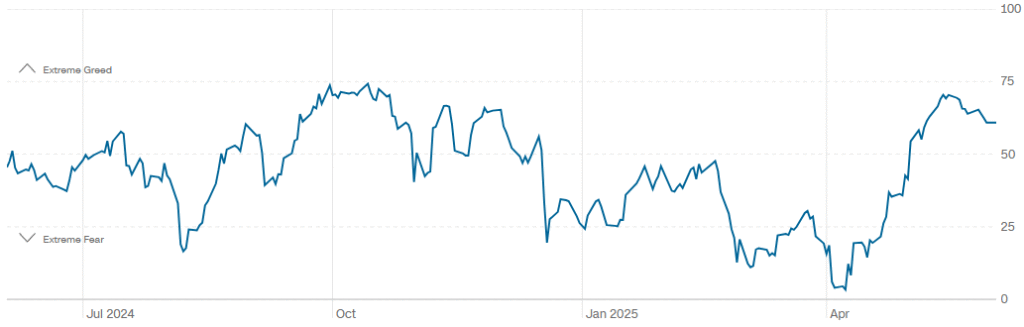

Fear & Greed : la peur qui joue aux montagnes russes

Si les indices boursiers ont retrouvé des couleurs, l’indice Fear & Greed a, lui, connu un mois digne d’un grand huit.

Il a démarré à 54 début du mois, a culminé à 70 vers le 16 mai (l’appétit pour le risque refaisait surface !)… avant de s’effondrer pour finir à 61 début juin.

Cet indice, qui mesure la confiance (ou la peur) des investisseurs, reflète bien l’oscillation constante entre l’optimisme des résultats boursiers et les inquiétudes géopolitiques et économiques.

Crédit photo : @Fear&GreedIndex CNN

Trump, Chine et l’art de la valse douanière

Le mois de mai 2025 a offert un grand spectacle aux investisseurs, avec Donald Trump et la Chine jouant à cache-cache avec les droits de douane.

Au commencement, les deux mastodontes s’étaient fâchés pour de bon : 145 % de droits de douane sur les importations chinoises aux États-Unis, 125 % sur les exportations américaines vers la Chine. Les entreprises ont eu le temps de voir leur trésorerie fondre et les comptables ont dû rallumer leurs calculettes.

Puis, miracle du printemps : le 12 mai, Washington et Pékin annoncent une pause bien méritée. Une réduction mutuelle des tarifs à 30 % côté US et 10 % côté chinois. De quoi offrir un moment de répit (et quelques nuits de sommeil) aux investisseurs, au moins jusqu’au 14 mai, date d’entrée en vigueur de cet accord de 90 jours.

Hélas, le 30 mai, le président a accusé la Chine de ne pas respecter ses promesses, notamment en ralentissant les exportations de minéraux critiques. Ni une ni deux, il a doublé les droits de douane sur l’acier et l’aluminium à 50 %, histoire de « protéger l’industrie nationale » (et accessoirement, de rappeler qui tient le micro).

Résultat ? Un climat encore et toujours sous tension.

Dette américaine : Moody’s sort le carton jaune

Chiffre choc : la dette américaine a dépassé les 34 000 milliards de dollars.

Résultat : Moody’s a dégradé la note souveraine des États-Unis, passant de AAA à AA+.

Un signal fort envoyé aux investisseurs, un carton jaune pour Washington, et un rappel brutal que même la première puissance économique mondiale n’est jamais à l’abri.

Métaux précieux et obligations n'échappent pas à la volatilité

Mai a offert un vrai show côté refuges : l’or a brièvement flirté avec les 2 400 $ l’once avant de redescendre vers 2 300 $, histoire de rappeler qu’il reste la valeur refuge préférée. L’argent, fidèle compagnon, a fait des allers-retours entre 30 et 32 $.

Sur le marché obligataire, les taux US à 10 ans ont atteint 4,5 %, preuve que même les placements jugés les plus sûrs deviennent volatiles quand l’incertitude plane.

Europe : Trump souffle le chaud et le froid

Le président américain avait promis des droits de douane punitifs de 50 % sur les importations européennes, de quoi faire trembler les industriels du Vieux Continent.

Finalement, un sursis a été annoncé le 25 mai : ces surtaxes ont été repoussées au 9 juillet.

Pour les investisseurs, ces incertitudes sur le commerce transatlantique restent un paramètre-clé, car elles influencent directement les secteurs industriels et les valeurs exportatrices.

Nvidia : le champion de la tech qui continue de briller

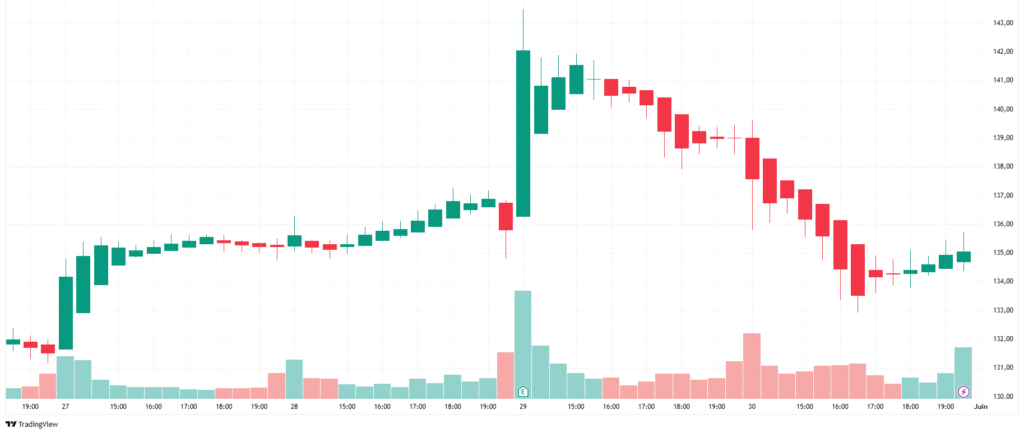

Le 28 mai, Nvidia a dévoilé ses résultats financiers pour le premier trimestre de l’exercice 2026, confirmant une nouvelle fois son statut de locomotive de la tech (et de l’IA).

Chiffre d’affaires officiel : 44,1 milliards de dollars, en hausse de 69 % sur un an. Les analystes tablaient sur 43,3 milliards, Nvidia a donc fait mieux que prévu. Cette performance a permis à l’action Nvidia de progresser de +4 % en post-clôture.

Avec ces résultats, le PDG Jensen Huang n’a pas hésité à comparer l’infrastructure IA à des piliers aussi essentiels que l’électricité ou Internet. Une image (et un discours) qui plaît beaucoup aux marchés… et qui continue de positionner Nvidia comme un acteur clé de l’économie numérique.

Crédit photo : @Tradingview

France : TVA sociale, le retour (pas) surprise

En France, la fameuse TVA sociale a refait surface sous l’impulsion de François Bayrou et Emmanuel Macron. Le principe ? Diminuer les cotisations patronales pour financer la protection sociale via la TVA.

Les défenseurs y voient un moyen de renforcer la compétitivité des entreprises en allégeant le coût du travail. Les opposants redoutent un coup dur pour le pouvoir d’achat des ménages, déjà mis à mal par l’inflation.

Une chose est sûre : la TVA sociale va devenir un sujet brûlant dans les mois à venir, avec un impact potentiel sur la consommation et donc, sur certains secteurs d’investissement.

Bitcoin : un mois de mai à la sauce record et volatilité

Le Bitcoin n’a pas fait les choses à moitié, il a franchi pour la première fois la barre symbolique des 110 000 $, établissant un record historique le 22 mai avec un sommet à 111 970 $. Une performance qui a propulsé sa capitalisation au-delà de 2 000 milliards de dollars.

Après ce pic historique, le cours a rapidement corrigé et a flirté avec les 105 000 $ fin mai, liquidant au passage quelques positions trop gourmandes.

Enfin, petit clin d’œil géopolitique : Donald Trump a décidé de créer une réserve stratégique de Bitcoin avec les bitcoins confisqués par l’État américain (environ 200 000 BTC… de quoi faire tourner la tête !).

Conclusion : Un mois de mai riche en surprises, cap sur juin !

Mai 2025 a donc offert un cocktail explosif aux marchés : un S&P500 qui repart de l’avant, un Trump toujours aussi imprévisible, un Bitcoin à des sommets, et des tensions commerciales à tous les étages. Sans oublier la TVA sociale qui refait surface en France et les métaux précieux qui font le yoyo.

Un mois où l’optimisme a repris ses droits, sans effacer pour autant la nervosité ambiante.

Place maintenant à juin, où les investisseurs scruteront de près les chiffres d’inflation, les décisions de politique monétaire et les prochaines (inévitables) sorties de Trump…

Crédit photo : @ChatGPT