Présentation

L’intéressement est instauré au moyen d’un accord d’intéressement précisant ses modalités, conformément aux dispositions légales obligatoires. Ce dispositif collectif à caractère aléatoire permet de bénéficier d’un régime fiscal et social avantageux, tant pour l’entreprise que pour les bénéficiaires, à condition de remplir différentes obligations.

L’intéressement présente des opportunités intéressantes, notamment pour l’entreprise, car il constitue un véritable levier de fidélisation des salariés. De plus, il peut être considéré comme un outil patrimonial attractif pour le chef d’entreprise au sein d’une PME, offrant ainsi une alternative avantageuse à la distribution des revenus par rapport aux rémunérations et aux dividendes habituels.

Caractéristiques

Quelles sont les entreprises concernées ?

Toutes les entreprises peuvent mettre en place l’intéressement, quelque soit la forme juridique, l’activité de l’entreprise à condition d’embaucher un salarié.

Qui peut en bénéficier ?

L’intéressement est un dispositif collectif qui ne peut exclure un collaborateur des lors qu’il fait partie intégrante de l’entreprise. Les personnes bénéficiaires du prime d’intéressement sont :

Les dirigeants

Cela concerne les chefs d’entreprises et les mandataires sociaux

Conjoints et partenaires de pacs des dirigeants

A condition d’avoir la qualité d’associé ou de collaborateur

Les salariés

Expatriés ou non, une ancienneté de maximum trois mois peut être exigée, elle doit alors être inscrite dans l’accord

Quels sont les requis ?

La mise en place de l’intéressement se fait au travers d’un accord d’intéressement qui peut se faire dès lors que l’entreprise emploie à minima 1 salarié sur une période de 12 mois consécutifs, en CDI ou en CDD.

Comment se calcule l’intéressement ?

La formule de calcul de l’intéressement n’est pas obligatoirement soumise aux bénéfices mais aux résultats atteints. Bien que la formule de calcul de la prime d’intéressement ne soit pas légalement définie par la loi, elle doit reposer sur des critères tangibles qui soient quantifiables et mesurables. Les critères de calculs doivent aussi être en cohérence avec le développement de l’activité de l’entreprise.

Répartition, plafonnement et supplément d’intéressement

La répartition de la prime de participation peut se faire sous plusieurs critères :

- De manière uniforme, et chacun perçoit à part égale l’enveloppe de participation mis à disposition

- Au temps de présence, qui permet une répartition proportionnelle au temps de travail effectif ou assimilé (les congés payés, congés maternité, arrêts maladies sont considéré comme du temps de travail assimilé)

- A la rémunération, qui répartie la prime proportionnellement à la rémunération individuelle de chacun

- Ou combinaison des précédents critères par exemple.

L’entreprise pourra donc choisir d’attribuer la réserve spéciale de participation répartis à 30 % en fonction du salaire, 30 % en fonction du temps de travail et 40 % de manière uniforme. La prime sera alors attribuée au prorata de la durée de présence, sur une année complète.

La prime issue de l’intéressement est également plafonnée en fonction du Plafond Annuel de la Sécurité Social (PASS) et de la masse salariale :

- Le plafond individuel de l’intéressement ne peut dépasser 75 % du PASS

- L’enveloppe totale de participation ne peux excéder 20 % de de la rémunération brute versée par l’employeur

Il est possible de verser un supplément d’intéressement qui est soumis aux mêmes règles et ne vient pas en complément de ces dernières.

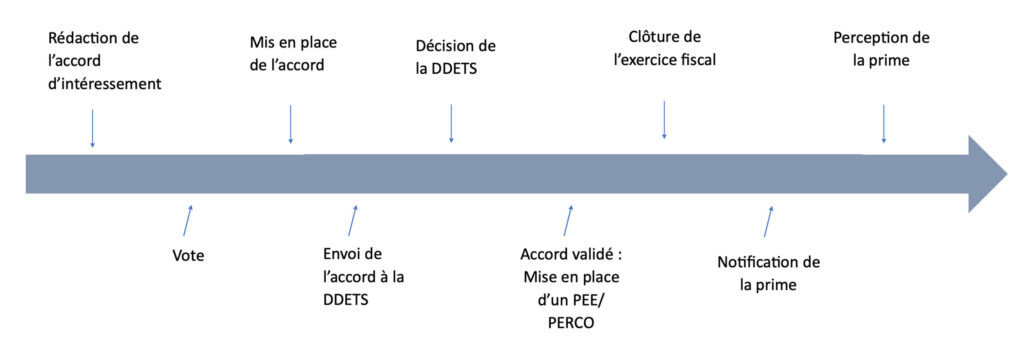

Comment faire pour la mise en place ?

L’intéressement peut être établi de plusieurs manières :

- Par convention ou accord collectif.

- Par accord entre l’employeur et des représentants syndicaux.

- Par accord au sein du comité social et économique (CSE).

- Par ratification par les deux tiers du personnel d’un accord proposé par l’employeur.

- Unilatéralement par l’employeur pour les entreprises de moins de 50 salariés sans délégué syndical ou CSE, après consultation du CSE en cas de désaccord.

L’employeur doit informer les salariés. Les entreprises peuvent aussi utiliser un accord de branche agréé, avec des options spécifiques pour les entreprises de moins de 50 salariés, en utilisant un document unilatéral d’adhésion.

Un accord d’intéressement doit comporter un préambule expliquant ses motifs, les modalités de calcul et de répartition de l’intéressement. Les éléments essentiels à inclure dans tout accord d’intéressement sont :

- La durée

- Les sites concernés

- Les modalités d’intéressement

- Les critères de calcul et de répartition

- Les dates de paiement

- L’accès à l’information par le comité social et économique (ou une commission similaire)

- Les procédures de résolution des conflits

Les parties signataires peuvent ajouter des détails pour une meilleure compréhension des salariés.

La mise en place de l’intéressement découle d’un accord établi au sein de de l’entreprise qui, en fonction de sa taille, nécessitera l’intervention de différents acteurs comme le dirigeant de l’entreprise, le représentant du personnel, le représentant d’organisation syndicale représentative ou le comité social et économique.

Quel est la durée de validité de l’accord ?

L’accord d’intéressement est valable pour une période d’une année au minimum et ne peut dépasser cinq ans. L’accord est renouvelé par tacite reconduction et sera valable sur la même période que prévue initialement. La modification de l’accord et de sa durée peut se faire au plus tard avant la fin du premier semestre d’exercice de l’année en cours, c’est-à-dire au 30 juin pour une entreprise dont l’exercice est basé sur une année civile. Autrement, il sera reporté pour l’année suivante.

Quel est le coût pour l’entreprise ?

Régime social

En fonction de la taille de l’entreprise, les cotisations sociales diffèrent :

Pour les entreprises de moins de 250 salariés :

- Il n’y a pas de cotisations sociales ou de forfait au titre des cotisations social qui sera dû. Cependant, le bénéficiaire de l’intéressement sera soumis à la CSG et CRDS sur le montant brut de la prime perçue

Pour les entreprises d’au moins 250 salariés :

- Un forfait social à hauteur de 16 % ou 20 %* sera dû au titre des cotisations sociales. Le bénéficiaire de la prime sera toujours redevable de la CSG et de la CRDS sur le montant brut perçu.

*Taux de 16 % pour un versement sur le PEREOB ; Taux de 20 % pour la perception directe ou versement sur PEE ou PERECO

Exemple

| Effectif | Moins de 250 salariés | Au moins 250 salariés |

|---|---|---|

| Coût entreprise | 1 000 € | 1 200 € |

| Forfait social (20 %) | -0 € | -200 € |

| Prime brute | 1 000 € | 1 000 € |

| CSG CRDS (9.7 %) | -97 € | -97 € |

| Prime nette perçu* | 903 € | 903 € |

*Si versement au sein d’un plan d’épargne salariale ou avant imposition sur le revenu si perception directe

Régime fiscal

L’entreprise aura fiscalement la possibilité de déduire les sommes versés issus de l’intéressement. Cela permet de réduire l’assiette imposable des résultats au titre de l’impôt des sociétés.

Avantages & inconvénients

| Avantages | Inconvénients |

|---|---|

| Exonération de charges sociales, forfait social (selon la taille de l’entreprise) | Prime à caractère collectif |

| « Rémunération » complémentaire et différée | Indisponibilité de l’épargne en cas de placement de la prime |

| Déduction du résultat fiscal | Obligation de mise en place d’un plan d’épargne salariale (PEE ou PERECO) avec l’accord d’intéressement |

| Motivation des salariés | |

| Non obligatoire |

Exemple pratique

👨🦳 Monsieur Martin, dirigeant de l’entreprise Martin avec 25 employés à temps plein, a mis en place un accord d’intéressement et un plan d’épargne salariale avec l’aide de son conseiller personnel. L’entreprise a atteint les objectifs fixés, permettant le versement d’un intéressement à hauteur de 50 000 €. Monsieur Martin a choisi une répartition basée sur la rémunération perçue, lui permettant de se verser 5 000 €, donnant ainsi en moyenne 1 800 € bruts de CSG CRDS à chacun de ses salariés.

Grâce à la participation, l’entreprise Martin, soumise à un taux d’impôt sur les sociétés de 25 %, réduira sa charge fiscale de 12 500 € (50 000 – 25 %).

👉 Monsieur Martin a décidé de placer sa prime dans le PEE. Dans 5 ans, sauf exceptions, il pourra récupérer sa participation, potentiellement accrue en valeur. Cette prime sera exonérée d’impôt sur le revenu, mais les intérêts perçus seront soumis aux prélèvements sociaux de 17,2 %.

Crédits photo : © sur Unsplash

Questions fréquentes

- Quel est le montant maximal qu’on peut percevoir de la prime d’intéressement ?

Le montant maximal qu’il est possible de percevoir, pour chaque bénéficiaire de la prime d’intéressement, est de ¾ du plafond annuel de la sécurité sociale, soit 32 994 € pour 2023.

- Les charges engendrées sont-elles déductibles ?

L’intéressement et les plans d’épargne salariale qui gravitent autour de ce dispositif permettent à l’entreprise de prendre en charge les frais liés à ces plans d’épargnes. Ces frais sont considérés comme des charges déductibles.

- Puis-je mettre en place l’intéressement si la participation est déjà présente ?

Tout à fait, l’un n’empêche pas l’autre. L’intéressement peut être mis en place volontairement par l’employeur, peu importe s’il a été dans l’obligation de mettre en place un accord de participation.